SCL

*

Las enormes operaciones extraordinarias de inyección monetaria -Quantitative Easing (QE)- realizadas por la Reserva Federal de EEUU (FED) afectan de forma directa al precio de las materias primas y no causan ningún beneficio en el mercado de trabajo, con efectos casi nulos sobre la tasa de paro. Como nos indican los datos publicados por la misma Reserva Federal, los aspectos positivos de sus políticas son realmente escasos.

Consecuencias inflacionarias

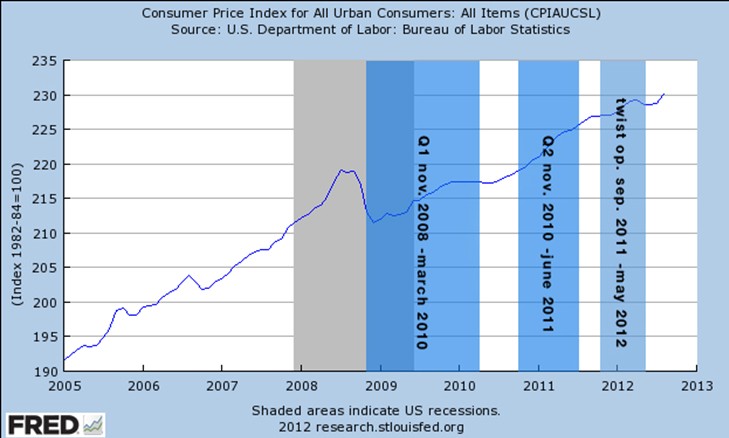

Analicemos, primeramente, el efecto de las decisiones de la FED sobre los datos de empleo e inflación. La inflación (siempre mayor que la mostrada por los datos oficiales) tiene grandes repuntes con la QE1 y la QE2. La denominada Operación Twist también genera inflación, pero sólo pequeños repuntes que más tarde se ajustan. Lo más grave es que es muy posible que la última inyección anunciada por la FED (QE3) termine generando un aumento de la inflación aún mayor, ya que el banco central imprimirá dinero sin reparo, inyectando en la economía de EEUU más de medio billón de dólares extra, como mínimo.

Evolución del IPC en EEUU entre 2005 y 2012, periodo base 1982-84

Una de las informaciones a destacar es la inflación calculada por Shadow Government Estadistics, una agencia que se dedica a contrastar y desarrollar sus propios gráficos sobre estadísticas oficiales. Dicha entidad estima que el dólar ha sufrido una inflación del 20,81% entre 2005 y 2012. Sea o no así, lo cierto es que el cálculo oficial de IPC presenta ciertos defectos como, por ejemplo, no contabilizar el precio de bebidas no alcohólicas o la contribución real de la vivienda, ya que para poder observar correctamente los efectos de la política monetaria sobre las materias primas es importante tener primero en cuenta su impacto inflacionario sobre el mayor número de bienes y servicios posible.

Analicemos, primeramente, el efecto de las decisiones de la FED sobre los datos de empleo e inflación. La inflación (siempre mayor que la mostrada por los datos oficiales) tiene grandes repuntes con la QE1 y la QE2. La denominada Operación Twist también genera inflación, pero sólo pequeños repuntes que más tarde se ajustan. Lo más grave es que es muy posible que la última inyección anunciada por la FED (QE3) termine generando un aumento de la inflación aún mayor, ya que el banco central imprimirá dinero sin reparo, inyectando en la economía de EEUU más de medio billón de dólares extra, como mínimo.

Evolución del IPC en EEUU entre 2005 y 2012, periodo base 1982-84

Una de las informaciones a destacar es la inflación calculada por Shadow Government Estadistics, una agencia que se dedica a contrastar y desarrollar sus propios gráficos sobre estadísticas oficiales. Dicha entidad estima que el dólar ha sufrido una inflación del 20,81% entre 2005 y 2012. Sea o no así, lo cierto es que el cálculo oficial de IPC presenta ciertos defectos como, por ejemplo, no contabilizar el precio de bebidas no alcohólicas o la contribución real de la vivienda, ya que para poder observar correctamente los efectos de la política monetaria sobre las materias primas es importante tener primero en cuenta su impacto inflacionario sobre el mayor número de bienes y servicios posible.

Datos de empleo sin mejoras aparentes

Las inyecciones extraordinarias de dinero por parte de la FED desde el estallido de la crisis han sido justificadas bajo la premisa de que contribuyen a "estimular la economía". Sin embargo, no parece que ninguna de las QE haya ayudado a mejorar la situación de los trabajadores de Estados Unidos.

En realidad, ninguna de las tres grandes operaciones llevadas a cabo hasta ahora ha tenido un efecto positivo real sobre el paro. La FED tan sólo ha conseguido mantener el nivel de empleo que existía a finales de 2009. Además, si realmente tuvieran algún impacto, cada empleo generado costaría muchísimo más que su rendimiento real, de modo análogo a lo que sucede en el caso de la Bolsa. Es decir, si bien las inyecciones monetarias pudieran haber contribuido a un alza bursátil en EEUU de forma temporal, ello no significa que la banca central haya logrado crear nueva riqueza.

Evolución del empleo en Estados Unidos entre 2005 y 2012

Teniendo en cuenta que la cantidad de materias primas a corto plazo es mucho más limitada que la oferta monetaria (que se expande de forma casi automática), entra dentro de la lógica pensar que si hay más cantidad relativa de un bien que otro, el que haya incrementado su cuantía resultará más barato -la depreciación del dinero es igual a inflación-. De ahí, precisamente, que el sustancial incremento que ha experimentado la masa monetaria denominada en dólares -la moneda de reserva mundial por excelencia- haya contribuido a encarecer las materias primas.

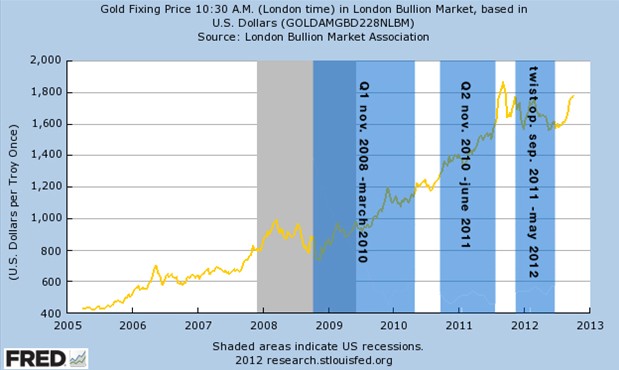

Este argumento se refuerza al comparar el mayor poder adquisitivo del oro, valor monetario tradicional, con la pérdida de poder adquisitivo del dólar. En el siguiente grafico observamos cómo las QE han disparado el precio del oro a medida que se incrementaba la masa monetaria.

Precio del oro en dólares. London bullion market entre 2005 y 2012

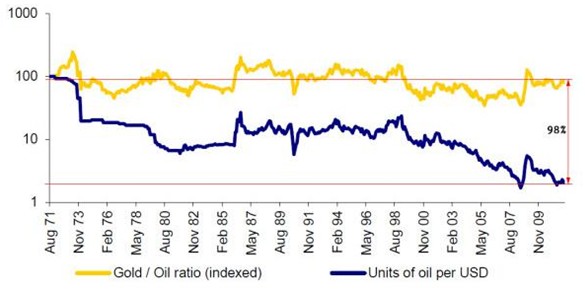

Repasemos ahora otras materias primas muy comunes en el mercado de futuros. Por ejemplo, la comparativa Gold/Oil ratio contra Units per oil/USD. El poder de compra del dólar desaparece por la especulación realizada por los banqueros centrales estadounidenses, más centrados en proteger los tipos de interés de la deuda soberana que el propio valor de la divisa norteamericana. El oro, activo sin posibilidad de manipulación, mantiene su capacidad adquisitiva mientras que en el caso del dólar se ha desplomado un 98%

Otros ejemplos a tener en cuenta son los movimientos de precio de otras materias primas como el cobre o el grano, sometidos igualmente a la constante depreciación de dólar, mientras que el oro continúa manteniendo intacto su poder adquisitivo en grano.

La correlación entre el anterior grafico (precio del grano en dólares) y el siguiente (en oro) es relevante.

Así, se observa cómo los repuntes del precio en dólares se materializan posteriormente en un incremento de la capacidad de compra del oro. Dicho de otro modo, la depreciación del dólar como resultado de la manipulación monetaria se refleja en un aumento del precio del oro en dólares. De nuevo, es el aumento de la masa monetaria lo que genera inflación y, por tanto, las monedas fiduciarias pierden poder adquisitivo.

Por último, podemos observar la escalada de otras materias primas como el azúcar, el cacao, la soja o el maíz. La depreciación en dólares es constante.

Este proceso perjudica, sobre todo, a las rentas más bajas, ya que dedican una mayor proporción de su riqueza relativa al consumo de bienes de primera necesidad, tales como los alimentos, cuyo precio viene determinado por la evolución de algunas de las materias primas analizadas. Se trata pues de una especie de impuesto a las rentas bajas.

Por el contrario, la política de monetización de deuda puesta en marcha por la FED desde el estallido de la crisis favorece, sobre todo, al Gobierno federal de EEUU, ya que su banco central se encarga de comprar gran parte de sus emisiones de deuda pública al tiempo que interviene en los mercados para reducir los tipos de interés y, por tanto, el coste de la financiación estatal. Los datos oficiales de inflación no muestran en toda su crudeza el alza real de los precios, lo cual facilita a su vez la monetización masiva de deuda -pública y privada- por parte de la FED.

Gabriel Colominas

Las inyecciones extraordinarias de dinero por parte de la FED desde el estallido de la crisis han sido justificadas bajo la premisa de que contribuyen a "estimular la economía". Sin embargo, no parece que ninguna de las QE haya ayudado a mejorar la situación de los trabajadores de Estados Unidos.

En realidad, ninguna de las tres grandes operaciones llevadas a cabo hasta ahora ha tenido un efecto positivo real sobre el paro. La FED tan sólo ha conseguido mantener el nivel de empleo que existía a finales de 2009. Además, si realmente tuvieran algún impacto, cada empleo generado costaría muchísimo más que su rendimiento real, de modo análogo a lo que sucede en el caso de la Bolsa. Es decir, si bien las inyecciones monetarias pudieran haber contribuido a un alza bursátil en EEUU de forma temporal, ello no significa que la banca central haya logrado crear nueva riqueza.

Evolución del empleo en Estados Unidos entre 2005 y 2012

Las materias primas se encarecen

En la mayoría de análisis de inversión, y en otros más generalistas, se suele advertir sobre el encarecimiento que viene registrando el sector de las materias primas desde el estallido de la crisis. Ahora bien, ¿sube su precio o es la capacidad de compra del dinero fiduciario la que baja?Teniendo en cuenta que la cantidad de materias primas a corto plazo es mucho más limitada que la oferta monetaria (que se expande de forma casi automática), entra dentro de la lógica pensar que si hay más cantidad relativa de un bien que otro, el que haya incrementado su cuantía resultará más barato -la depreciación del dinero es igual a inflación-. De ahí, precisamente, que el sustancial incremento que ha experimentado la masa monetaria denominada en dólares -la moneda de reserva mundial por excelencia- haya contribuido a encarecer las materias primas.

Este argumento se refuerza al comparar el mayor poder adquisitivo del oro, valor monetario tradicional, con la pérdida de poder adquisitivo del dólar. En el siguiente grafico observamos cómo las QE han disparado el precio del oro a medida que se incrementaba la masa monetaria.

Precio del oro en dólares. London bullion market entre 2005 y 2012

Repasemos ahora otras materias primas muy comunes en el mercado de futuros. Por ejemplo, la comparativa Gold/Oil ratio contra Units per oil/USD. El poder de compra del dólar desaparece por la especulación realizada por los banqueros centrales estadounidenses, más centrados en proteger los tipos de interés de la deuda soberana que el propio valor de la divisa norteamericana. El oro, activo sin posibilidad de manipulación, mantiene su capacidad adquisitiva mientras que en el caso del dólar se ha desplomado un 98%

Otros ejemplos a tener en cuenta son los movimientos de precio de otras materias primas como el cobre o el grano, sometidos igualmente a la constante depreciación de dólar, mientras que el oro continúa manteniendo intacto su poder adquisitivo en grano.

La correlación entre el anterior grafico (precio del grano en dólares) y el siguiente (en oro) es relevante.

Así, se observa cómo los repuntes del precio en dólares se materializan posteriormente en un incremento de la capacidad de compra del oro. Dicho de otro modo, la depreciación del dólar como resultado de la manipulación monetaria se refleja en un aumento del precio del oro en dólares. De nuevo, es el aumento de la masa monetaria lo que genera inflación y, por tanto, las monedas fiduciarias pierden poder adquisitivo.

Por último, podemos observar la escalada de otras materias primas como el azúcar, el cacao, la soja o el maíz. La depreciación en dólares es constante.

Este proceso perjudica, sobre todo, a las rentas más bajas, ya que dedican una mayor proporción de su riqueza relativa al consumo de bienes de primera necesidad, tales como los alimentos, cuyo precio viene determinado por la evolución de algunas de las materias primas analizadas. Se trata pues de una especie de impuesto a las rentas bajas.

Por el contrario, la política de monetización de deuda puesta en marcha por la FED desde el estallido de la crisis favorece, sobre todo, al Gobierno federal de EEUU, ya que su banco central se encarga de comprar gran parte de sus emisiones de deuda pública al tiempo que interviene en los mercados para reducir los tipos de interés y, por tanto, el coste de la financiación estatal. Los datos oficiales de inflación no muestran en toda su crudeza el alza real de los precios, lo cual facilita a su vez la monetización masiva de deuda -pública y privada- por parte de la FED.

Gabriel Colominas

**

**

es.wikipedia.org/wiki/Sistema_de_Reserva_FederalCompartir

El Sistema de Reserva Federal (Federal Reserve System, informalmente FED) es el sistema bancario central de los Estados Unidos. El Sistema de Reserva ... Quantitative easing - Wikipedia, the free encyclopedia

en.wikipedia.org/.../Quantitative_easi... - Traducir esta páginaCompartir

Quantitative easing (QE) is an unconventional monetary policy used by central banks to stimulate the national economy when conventional monetary policy has ... **

Si te ha gustado lo mejor que debes hacer es ir a su blog/pagina.*****En mi blog no puedes dejar comentarios , pero si en el del autor. ********HA ENTRADO EN el BLOG/ARCHIVO de VRedondoF. Soy un EMPRESARIO JUBILADO que me limito al ARCHIVO de lo que me voy encontrando "EN LA NUBE" y me parece interesante. Lo intento hacer de una forma ordenada/organizada mediante los blogs gratuitos de Blogger. Utilizo el sistema COPIAR/PEGAR, luego lo archivo. ( Solo lo INTERESANTE según mi criterio). Tengo una serie de familiares/ amigos/ conocidos (yo le llamo "LA PEÑA") que me animan a que se los archive para leerlo ellos después. Los artículos que COPIO Y PEGO EN MI ARCHIVO o RECOPILACIÓN (cada uno que le llame como quiera) , contienen opiniones con las que yo puedo o no, estar de acuerdo. ******** Cuando incorporo MI OPINIÓN, la identifico CLARAMENTE, con la única pretensión de DIFERENCIARLA del articulo original. ***** Mi correo electrónico es vredondof (arroba) gmail.com por si quieres que publique algo o hacer algún comentario.***** Por favor! Si te ha molestado el que yo haya publicado algún artículo o fotografía tuya, ponte en contacto conmigo (vredondof - arroba - gmail.com ) para solucionarlo o retirarlo

--

Publicado por VRedondoF para FED el 10/20/2012 06:00:00 a.m.